Tags Open Banking МСБ Онлайн кредитование Стартапы Цифровой банкинг

Большинство розничных банков сильно отстают в диджитализации и от роста FinTech отрасли, вместо этого они сосредоточились на онлайн решениях самых обычные транзакций. Недавний анализ, проведенный Bain и SAP, показал, что только 7% банковских кредитных продуктов являются цифровыми от начала до конца. В то время как большое преимущество онлайн-кредиторов – это легкость процесса подачи заявки на кредит, проводимая с ноутбука или смартфона в любое время дня без какой-либо подачи документов.

Это приводит к вопросу, смогут ли такие банки выжить под натиском FinTech стартапов .

Вот несколько стратегий, которые банки могут использовать для конкуренции:

- Сделайте онлайн процесс кредитования для малого и среднего бизнеса (МСБ). МСБ представляет из себя пул малообеспеченных клиентов, которые дали возможность FinTech стартапам процветать. Многие МСБ компании указали на стремление к лучшим инструментам цифрового банковского обслуживания, особенно к тем, которые позволяют подавать заявки на получение кредита полностью онлайн. Более того, переход кредитования в онлайн может существенно снизить стоимость кредитования на всех этапах процесса, что делает клиентов МСБ более выгодными для кредиторов.

- Используйте свои конкурентные преимущества. У банков есть реальные преимущества в обслуживании рынка кредитования МСБ благодаря их низкой стоимости финансирования, узнаваемости бренда и существующей клиентской базе.

- В сравнении сервисы онлайн-кредитов имеют ограниченное узнаваемость бренда, а привлечение клиентов малого бизнеса в Интернете является дорогостоящим и высококонкурентным.

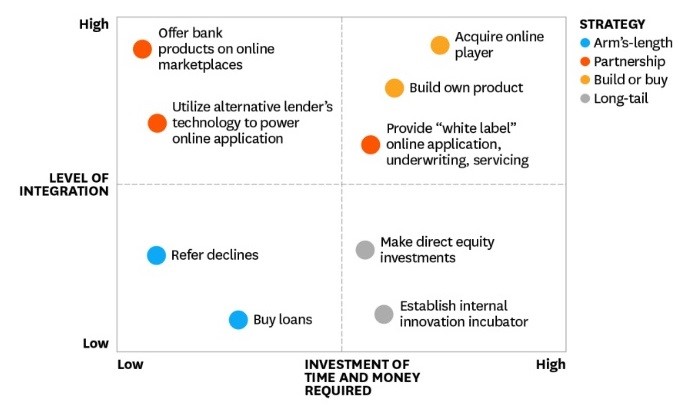

Выберите стратегию (Arm’s-length, Partnership, Build или buy, Long-tail), которая лучше всего соответствует вашему уровню цифровой интеграции и доступным ресурсам .

BFC Bulletins Monthly News Digest

BFC Bulletins Monthly News Digest